電話でのお問い合わせ前に

こちらもご確認ください。

新たに保険を

ご検討されている方

お近くのお店で

ご相談をご希望の方

電話以外のお問い合わせ

-

- 生命保険をご検討の方

-

- 保険検討・お申し込みの進め方

- 生命保険商品一覧・シミュレーション

-

- 生命保険の種類から探す

閉じる

-

- ご契約者の方

-

- ご契約者様専用サイト「アフラック よりそうネット」のご案内

- 各種お手続き

- 給付金・保険金のご請求

-

- 新しく保険を検討したい

-

- 保障を充実させたい

閉じる

-

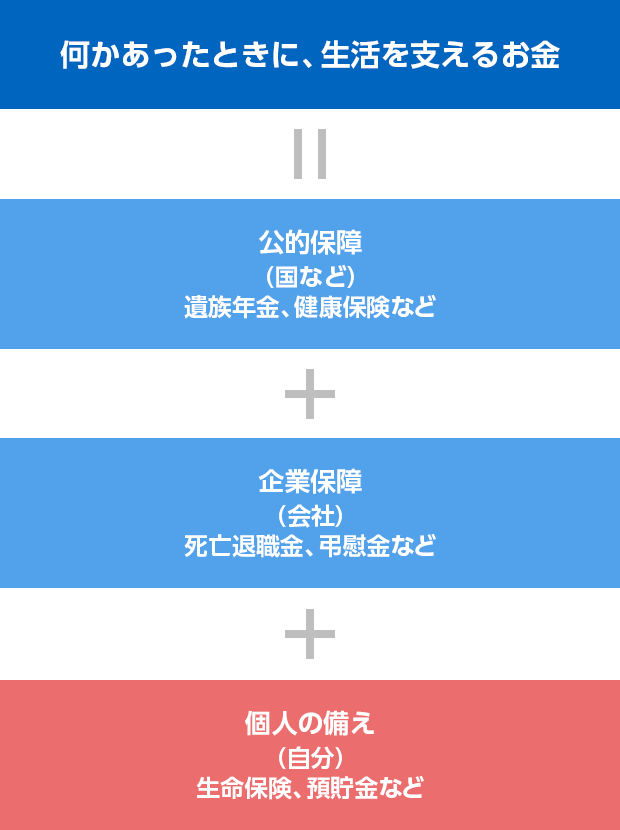

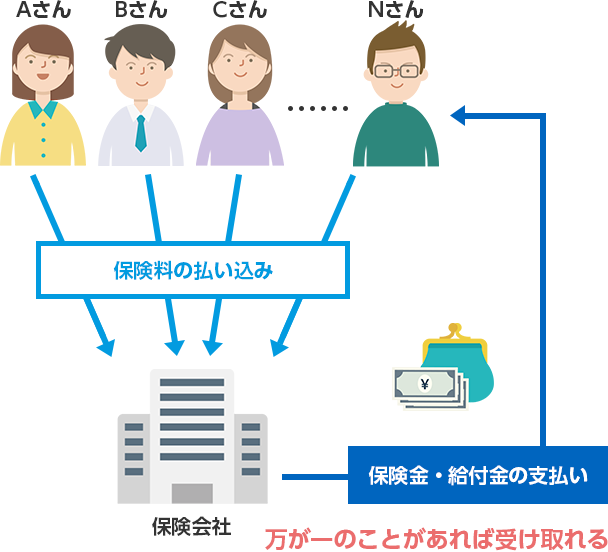

- 保険について知りたい

-

-

- 保険基本情報

-

- 保険関連情報

閉じる -

-